Questi argomenti riportati di seguito costituiscono un valido Corso di Trading Online, utile come base necessaria per avere un quadro chiaro del business. Cosa si può fare ed in che modo. Nel blog è presente materiale di base più generico e materiale più specifico, utilizza tutto questo per maturare una realistica e sana consapevolezza, dei vantaggi e limiti di questo business.

Di seguito ti riporto 2 live di circa un ora, dove ho spiegato i vantaggi ed i limiti del mercato del forex e poi ho spiegato come funziona il trading e come lavoriamo per generare risultati. Subito dopo troverai tanto altro materiale per approfondire questi temi. Buon lavoro e fammi sapere se hai domande.

Corso di Trading Online: Come funziona il business del trading

Ogni grande opera per essere edificata deve avere fondamenta solide. Studiare l’approccio al business del trading consente di fortificare le fondamenta. Il trader deve avere un quadro chiaro del funzionamento del business, quindi delle potenzialità e dei limiti. Le opportunità ci sono, ma possono essere intercettate solo con la dovuta preparazione.

Il trader che nutre un interesse concreto, non motivato solo dalla voglia di guadagnare, ha la possibilità di costruire un business solido e soddisfacente. Per fare questo è necessario chiarire come il business del trading consente l’ottenimento di profitti. Tempi e modi, giusto per avere un quadro realistico delle possibilità.

Corso di trading online: La base del business

Il business del trading consente di generare profitti grazie allo sviluppo di variazioni di mercato. Più queste variazioni sono ampie, più siamo in grado di massimizzare i risultati. Quindi la parte previsionale di questa attività ha un ruolo molto importante, anche se non puntiamo tutto su questo, più avanti approfondiremo.

I broker commerciali promuovono un approccio opposto a questo. Consigliano i clienti affinché operino con brevi variazioni di mercato. Quando si lavora in questo modo si puntano a realizzare tanti piccoli profitti, invece di pochi e grandi profitti. Si lavora molto di più e si rischia molto di più, in cambio di profitti deludenti. Larry Williams insegna nel suo libro “I segreti del trading di breve termine” che non è costruttivo operare solo su brevi variazioni. Riporto uno stralcio del libro dove spiega tale evidenza. Chiaramente i broker in questione hanno un interesse diretto, e indirizzano i clienti verso un approccio di breve o brevissimo termine, poiché guadagnano in base al numero di operazioni trasmesse, pertanto è evidente il motivo. Un cliente che trasmette pochi ordini e guadagna tanto, non è ugualmente remunerativo per loro.

Approccio al business

Partiamo subito da un presupposto fondamentale. Il business del trading si basa su un lavoro di pianificazione molto accurato e mira a sfruttare lo sviluppo di ampie variazioni di mercato. Non è un trading rischioso o emotivo. Il rischio viene programmato e utilizzato come mezzo. Si lavora con un rischio calcolato.

Si lavora molto di più in fase di pianificazione, per lavorare di meno in fase operativa. Puntiamo a generare un profitto con poche opportunità, poiché ogni volta che viene trasmesso un ordine a mercato, viene esposto un rischio. Lavoriamo pertanto per ridurre il numero delle opportunità, per operare con maggiore precisione.

Utilizziamo uno strumento per generare una gestione. Tale strumento di chiama “piano di trading” o “Strategia di trading”. La messa in opera di un piano di trading genera dei risultati, che indicano il livello qualitativo della gestione, che il trader è in grado di produrre. Il risultato finale di una gestione dipende per l’80% dal trader e per il 20% dal piano di trading.

In molti nel settore commettono l’errore di affidare tutta la responsabilità di un buono o cattivo risultato, unicamente al piano di trading. In verità i risultati cambiano in base alle persone, oltre che in base ai piani. 10 trader formati allo stesso modo, produrranno sempre 10 risultati diversi con lo stesso piano e le stesse coppie, poiché la qualità di un lavoro dipende in larga parte dalla persona. Il piano di trading indica solo una direzione operativa.

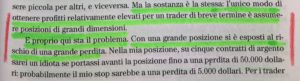

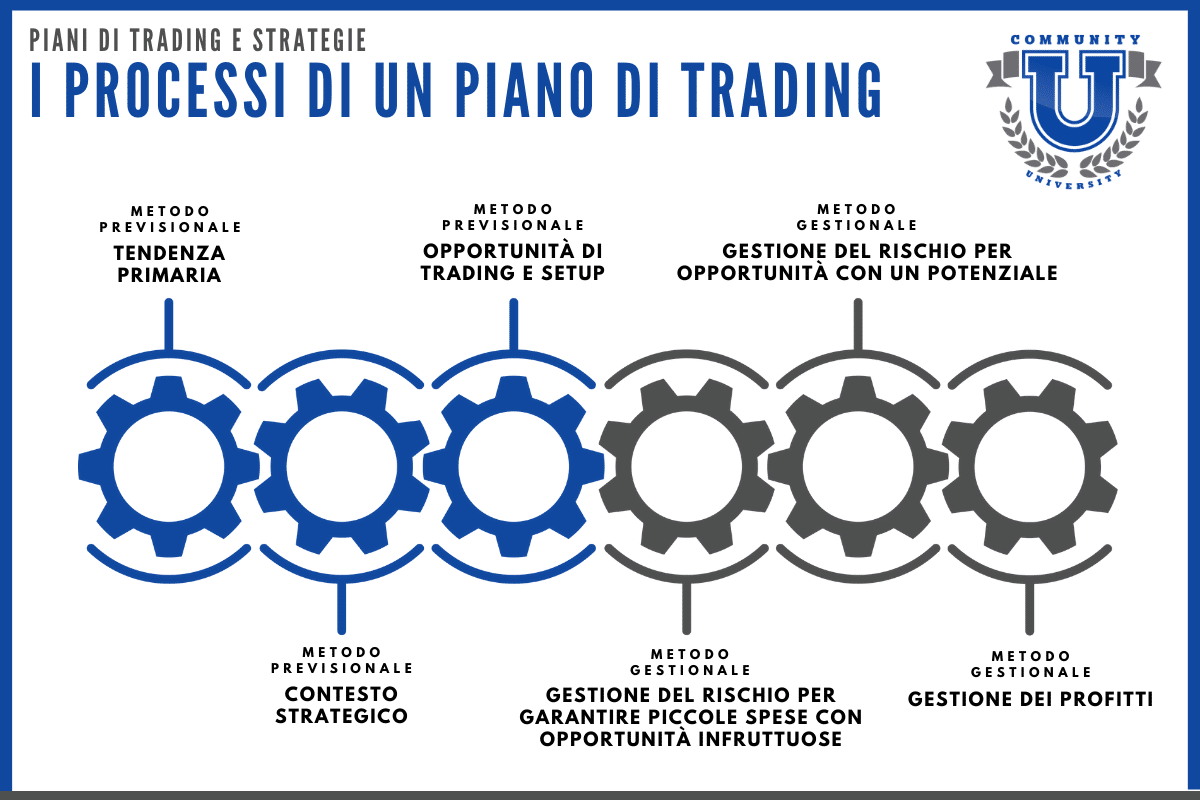

Il piano di trading

Il trader lavora per creare propri piani di trading, affinché possano generare risultati. I piani sono formati da processi, ogni processo richiede una competenza specifica. Tali processi hanno il compito di espletare una funzione previsionale o gestionale.

Per concepire e ordinare le tecniche, formulo dei metodi previsionali, verticali e gestionali. Ogni metodo viene studiato per svolgere una funziona nell’ambito di un piano di trading. I metodi previsionali servono per conoscere il funzionamento dei mercati, per documentare le ricorrenze utili al business, che possono essere impiegate successivamente nei metodi verticali. Tali metodi formano la parte previsionale di un piano di trading.

Sappiamo che una gestione correttamente concepita non può basarsi solo sulle competenze previsionali, poiché esiste un limite che non può essere superato. Tale limite riguarda la nostra capacità di anticipare i mercati finanziari. Pertanto possiamo migliorare la selezione dei contesti, ma fino a prova contraria, nessuno è mai stato in grado di anticipare con successo i mercati tutte le volte. Sarebbe come predire il futuro.

Tale limite viene superato grazie alle competenze gestionali. Van Tharp insegna che le competenze gestionali sono in grado di colmare il gap prodotto dalle competenze previsionali (vedi La Regola D’Oro di Van Tharp). Grazie a questo approccio siamo in grado di superare il problema. Non è necessario preoccuparsi di inseguire una perfezione, che non può essere conseguita, ma piuttosto ci impegnamo a mettere in opera una gestione.

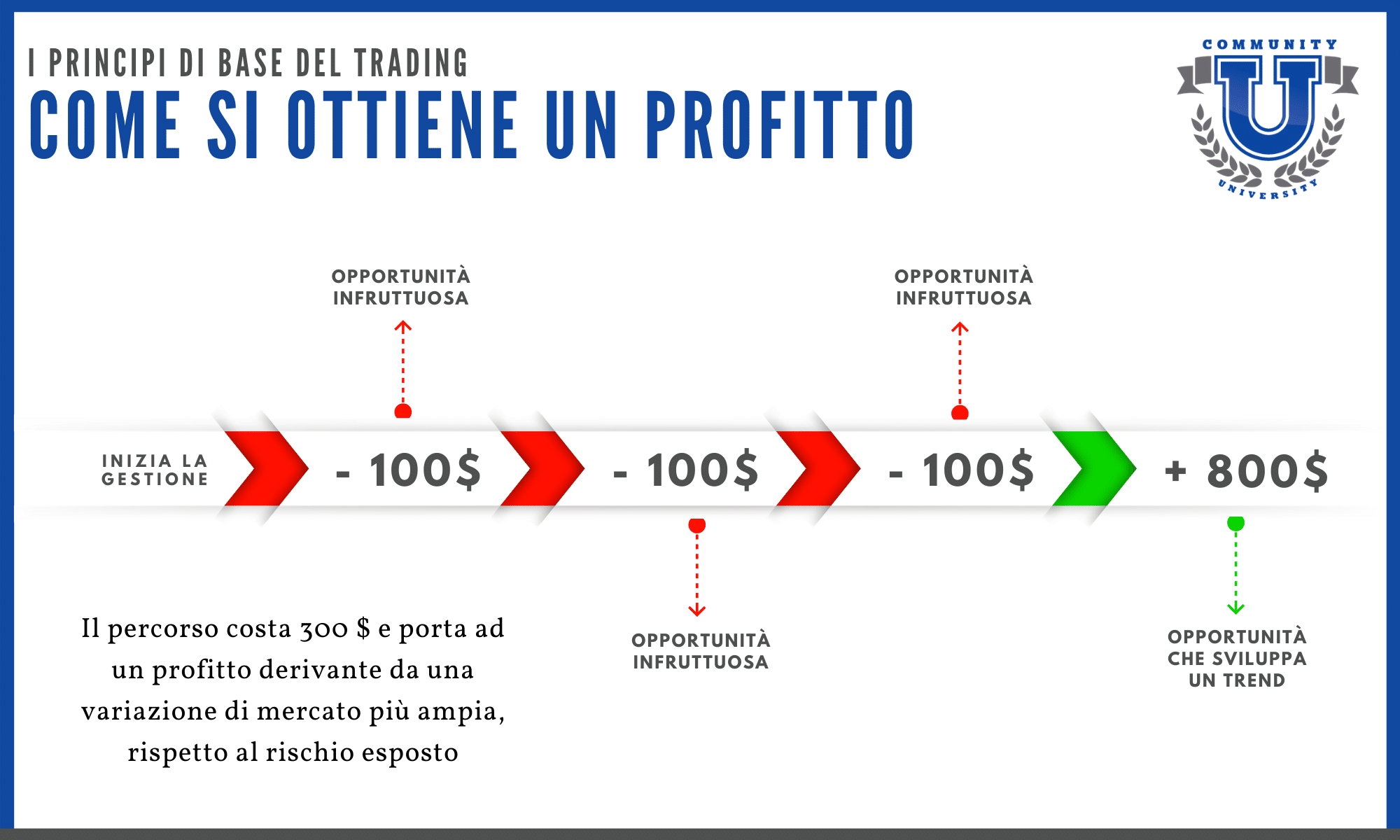

Una gestione mira a rilevare, da un punto di vista previsionale, contesti strategici e opportunità di trading. Sappiamo che un certo numero di opportunità genererà reazioni infruttuose, mentre un piccola parte generà reazioni pienamente compatibili con il piano di trading.

I metodi gestionali consentono di garantire piccole spese con opportunità infruttuose e consentono di ridurre il rischio per far maturare i profitti, quando si presenta un potenziale da sfruttare. In questo modo quando il mercato reagisce in modo infruttuoso il trader garantisce piccole spese alla gestione, mentre quando il potenziale si esprime, viene consolidato un profitto ampio, in base a come viene progettato il piano di trading.

Il proprio fondo d’investimento privato

Il trader deve lavorare per creare i propri asset finanziari. Spiego sempre, durante i primi webinar Fx University, che il trader deve pianificare i propri asset e dopo metterli in opera per farli maturare. L’asset finanziario parte dalla progettazione di un piano di trading. Tale piano non è in grado di produrre subito dei profitti, poiché deve essere ottimizzato per giungere a maturazione.

Quando il trader ed il piano raggiungono insieme una buona sinergia, la gestione è pronta per generare profitti. Nel corso di questi 10 webinar toccheremo ogni argomento per comprendere il lavoro da svolgere, per creare la base di un asset finanziario (il piano di trading), fino alla completa maturazione entro 3 anni. Una volta creati i propri asset, il trader attraverso la sua gestione produce qualcosa di molto simile ad un fondo d’investimento. Ha un capitale, degli asset che producono profitti ed uno storico.

Libri da studiare

Un ottimo libro per muovere i primi passi è Trading come Business di Joe Ross. Spiega il corretto approccio mentale al business del trading. Poi ci sono i libri di Van Tharp che purtroppo sono in larga maggioranza disponibili solo in lingua inglese. Questo per quanto riguarda l’approccio mentale al business del trading.

Mentre per studiare i fondamenti di analisi tecnica e comunque per approfondire il funzionamento del business, consiglio Day Trading di Joe Ross, Analisi tecnica dei mercati finanziari di John Murphy e I segreti del trading di breve termine di Larry Williams. Negli articoli “Come studiare…” presenti nella sezione libri di trading, indico argomenti e numeri di pagina delle parti che ritengo interessanti.

Come acquisire sicurezza e competenza

La sicurezza si acquisisce attraverso la conoscenza. Quando sappiamo fare una cosa, non siamo mai incerti. Il problema emerge quando non siamo sicuri di quello che facciamo. Gli imprenditori si impegnano ad acquisire il know wow nell’ambito del proprio settore e questo rende l’impresa più competitiva sul mercato. Per il trading è lo stesso, è un braccio di ferro basato sulla conoscenza.

Quando mettiamo in opera una gestione affrontiamo una serie di problematiche che è naturare affrontare. Spesso si tratta sempre delle stesse problematiche. E’ sufficiente conoscere il business e concepire una serie di tecniche per superare gli ostacoli noti.

Lavoriamo su eventi poco rischiosi

Per generare un profitto netto su base annua è necessario studiare i comportamenti ripetitivi presenti sui mercati finanziari e trovare delle ricorrenze da sfruttare. Tali ricorrenze le inseriamo in un documento che chiamiamo metodo previsionale. Raccogliamo in questo modo una serie di contesti, ed una serie di reazioni che il mercato configura sistematicamente ogni anno.

Evitiamo tutti gli eventi rischiosi. Quando il mercato è condizionato dall’emotività diventa pericoloso, pertanto è preferibile starne fuori. Tuttavia per la maggior parte del tempo i mercati configurano comportamenti che sono riconoscibili e che portano, un certo numero di volte, a produrre nuove tendenze. Larry Williams in un intervista di qualche anno confermava tale approccio, basato appunto su eventi semplici, poco rischiosi e ripetitivi.

Joe Ross nel libro Day Trading consiglia di studiare i grafici passati per rilevare le tendenze più interessanti, con lo scopo di studiare cosa le ha prodotte. Attraverso questo lavoro di ricerca emergono una serie di schemi di prezzo. Tali formazioni indicano il punto di partenza per anticipare i mercati.

Gli schemi di prezzo non reagiscono sempre allo stesso modo. Sono in grado di produrre un ventaglio di possibilità. Alcune di queste possibilità non generano un potenziale, mentre altre reazioni generano un potenziale, quindi una tendenza. Grazie alle competenze previsionali intercettiamo le reazioni con un potenziale e grazie alle competenze gestionali garantiamo spese limitate tutte le volte che vengono generate reazioni infruttuose. Infine grazie alla gestione dei profitti ci impegnamo a produrre risultati rispetto alle reazioni che effettivamente i mercati hanno configurato in passato e che continueranno a ripetere.

Per esempio sappiamo che una congestione giornaliera di oltre 10 barre è un grado di produrre alcune volte, tendenze di medio e lungo termine. Quindi una tendenza sviluppata nel corso della settimana del setup (medio termine), e oltre la settimana (lungo termine). Pertanto dopo aver studiato il comportamento dei mercati è possibile definire approcci gestionali realistici. Non posso aspettarmi una reazione di lunghissimo termine (oltre le 2 settimane) e certamente sarebbe troppo riduttivo operare unicamente con un approccio intraday.

Corso di trading: Il rapporto con le spese

Le spese sono parte integrante del business. Per giungere ad un risultato è necessario superare qualche problematica e qualche spesa. Un bravo trader che guadagna, deve essere prima di tutto capace nella gestione delle spese, affinché vengano mantenute sempre basse e controllate. Quando mettiamo in opera una gestione abbiamo a che fare tutti i giorni con le spese, mentre solo alcune volte abbiamo a che fare con i profitti. Per accedere ai profitti è necessario superare spese e problematiche, quindi il trader deve prima di tutto consolidare tale abilità.

Se il trader non è capace nel gestire le spese, non sarà in grado di generare un profitto. Una gestione efficace deve essere in grado di produrre un profitto netto elevato anche con sole 2 opportunità in profitto su 10.

Corso di Trading Online: Come funziona un piano di trading

Il piano di trading è il mezzo che utilizziamo per mettere in opera una gestione. Tale gestione una volta ottimizzata diventa un asset finanziario, in grado di produrre risultati affidabili su base annua. La messa a punto richiede un maggior lavoro in fase di pianificazione ed un lavoro meno oneroso durante la messa in opera a mercato reale.

Il business del trading, per come io lo concepisco, deve consentire un lavoro poco rischioso, con poche opportunità nel corso dell’anno, in grado di sfruttare ampie variazioni di mercato. Dal medio termine (tendenza settimanale), al lungo termine (tendenza oltre la settimana), fino al lunghissimo termine (tendenza oltre la seconda settimana). Il trading intraday viene previsto per determinati piani, ma solo se abbinato ad un obbiettivo di medio o lungo termine.

Quindi il piano di trading viene progettato per conseguire un determinato obbiettivo di profitto, e tale dato emerge da uno storico di almeno 3-5 anni. I profitti inoltre cambiano in base alla persona e non unicamente in base al piano di trading. Quindi il piano funge da binario operativo, mentre l’entità dei profitti dipende in larga parte dal trader. Per la messa in opera del piano sono previsti processi previsionali e gestionali, che richiedono specifiche competenze. Si tratta della base per produrre un risultato e poi un asset affidabile nel tempo.

Corso di trading: Processi e competenze per la messa in opera di un piano di trading

Ogni piano di trading che utilizziamo per lavorare richiede competenze previsionali e competenze gestionali. I processi previsionali hanno il compito di rilevare condizioni di mercato precise e ottimali per la gestione, con l’obbiettivo di raggiungere un obbiettivo di profitto, con il minor numero di opportunità.

Ci poniamo l’obbiettivo di raggiungere un profitto con poche opportunità nel corso dell’anno, poiché ogni opportunità espone ad un rischio. L’entità dei profitti ed il numero di opportunità non sono dei valori che viaggiano di pari passo, infatti gli asset che generano i maggiori profitti, spesso sono proprio quelli che lavorano con meno opportunità. Invece gli asset meno profittevoli, spesso sono quelli che richiedono un maggior lavoro operativo, quindi più opportunità. Più opportunità in una gestione significa lavorare di più ed esporre un rischio maggiore, se cresce il rischio, crescono le spese.

Dopo aver messo in opera i processi previsionali inizia il lavoro gestionale. Tali processi hanno il compito di separare le opportunità infruttuose, da quelle con un potenziale e garantire un profitto compatibile con il piano. In questo modo una gestione correttamente concepita è in grado di produrre piccole spese, quando il mercato reagisce in modo infruttuoso, e da tempo e spazio al mercato, per far maturare i profitti, quando le condizioni lo consentono.

I limiti previsionali nel trading

Sappiamo già che le nostre competenze previsionali possono essere migliorate, ma fino ad un certo punto. Oltre tale limite siamo consapevoli di non poter andare, poiché non saremo mai in grado di produrre un profitto netto con ogni opportunità, tutte le volte. Sarebbe come predire il futuro, e fino a prova contraria nessuno ci riesce.

Pertanto, come insegna Van Tharp (vedi La Regola D’Oro di Van Tharp), possiamo colmare il gap sfruttando le competenze gestionali. Si tratta del vero segreto per guadagnare sui mercati finanziari. Miglioriamo le competenze previsionali concentrare l’operatività su un specifica opportunità, con un potenziale da sfruttare. Questo potenziale si misura in base alle reazioni che il contesto è in grado di produrre. Sulla base di queste reazioni definiamo metodi gestionali in grado di assicurare piccole spese, prima di tutto. Un bravo trader è uno in grado di garantire piccole spese alla gestione, quando c’è la tempesta.

Per far maturare i profitti è necessario superare spese e problematiche, pertanto un trader responsabile, prima di pensare ai profitti, deve porsi l’obbiettivo di superare gli ostacoli noti e garantirsi sempre spese limitate. In questo modo quando il mercato reagisce in modo compatibile con il nostro piano, siamo in grado di generare un profitto ampio, sufficiente per pagare le spese e generare un profitto netto a fine anno.

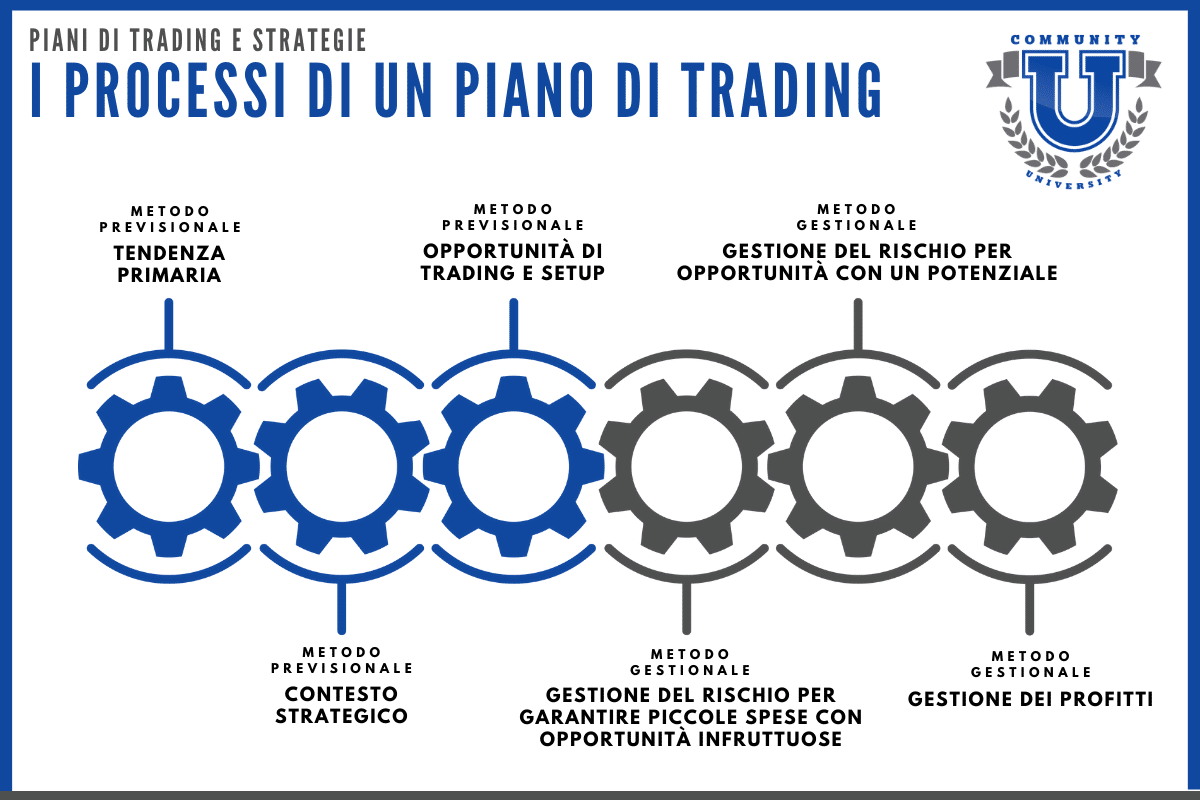

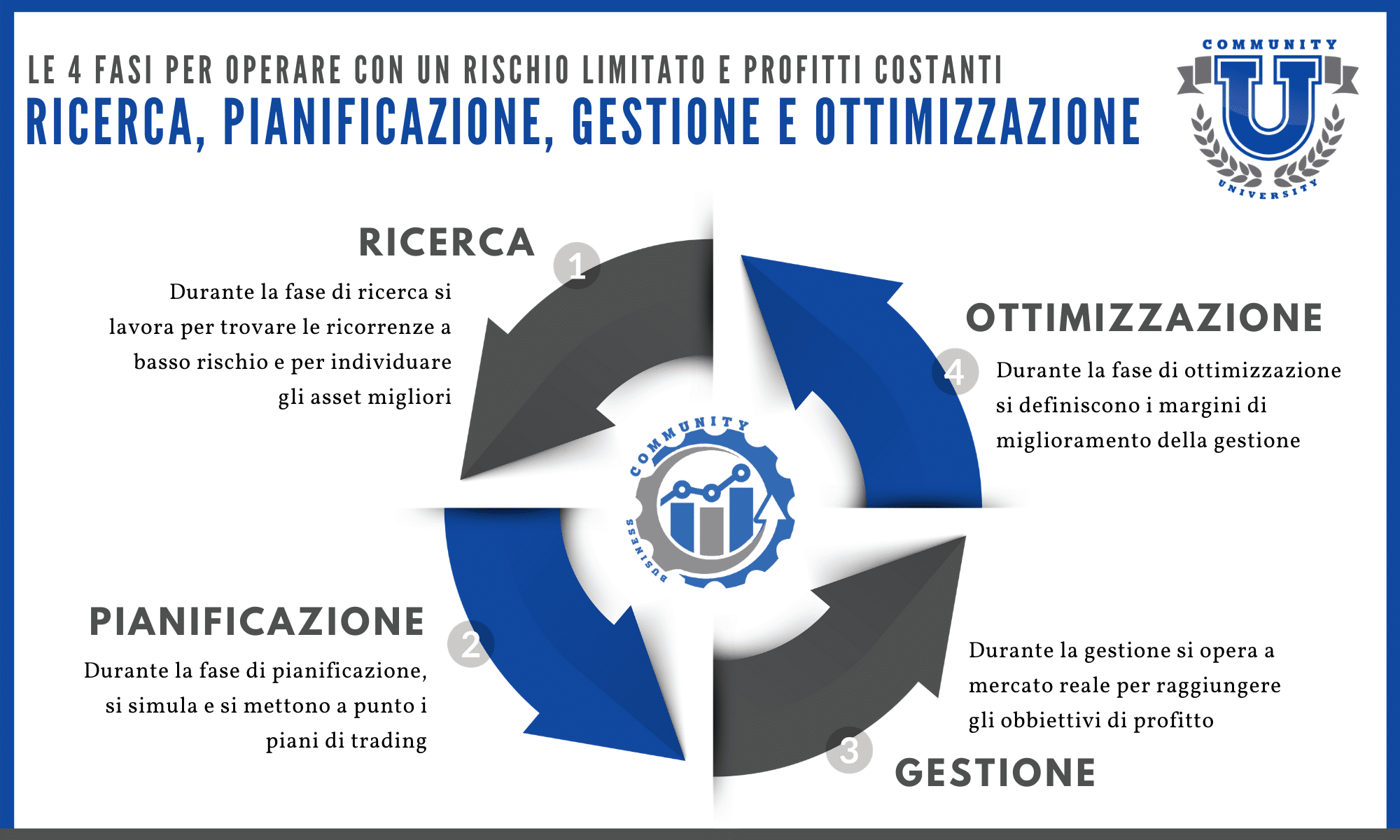

La messa in opera della gestione

Le fasi per progettare il conseguimento di un profitto sono 2, prima di tutto è necessario definire un piano di trading e dopo è necessario ottimizzarlo per ottenere una gestione matura. Una gestione matura con uno storico di 3-5 anni diventa un asset finanziario, cioè una gestione affidabile in grado di produrre un profitto ogni anno o comunque per la maggior parte degli anni. Un asset affidabile richiede sempre degli accorgimenti per continuare a funzionare, ma in linea di massima se non produce un profitto, produce pochissime spese.

Dopo aver progettato il piano è possibile metterlo in opera per far emergere le prime imperfezioni progettuali o applicative del trader. Pertanto l’obbiettivo è migliorare la gestione, non conseguire subito un profitto. Per velocizzare tale lavoro è possibile utilizzare un software di trading simulato come Forex Tester (gli studenti Fx University hanno accesso ad uno sconto che ci hanno riservato). Tale software può essere utilizzato sia per velocizzare l’apprendimento, sia per testare il funzionamento della gestione. Nel progetto Forex Trading University svolgiamo sessioni di trading simulato, dove spiego come impiegare il software a questo scopo.

Grazie ad un uso corretto del forex tester è possibile preparare in poche settimane una gestione, per la messa in opera a mercato reale. Da questo lavoro emergono gli obbiettivi di profitto, che ci impegniamo a rispettare. Inoltre è possibile velocizzare moltissimo l’apprendimento, invece di anni, sono sufficienti mesi di lavoro, se si parte da zero. In passato, quando non esistevano queste moderne tecnologie, tutta l’esperienza doveva essere acquisita necessariamente a mercato reale, fin dall’inizio. Questo dilatava di parecchio i tempi di studio e pianificazione, oltre ad aggravare il bilancio con una serie di spese iniziali.

Corso di Trading Online: Come si legge un grafico a barre

Prosegue il corso di trading gratuito con la terza sessione. Durante questo webinar ho spiegato come leggere un grafico a barre. Si tratta della prima competenza previsionale necessaria per studiare il comportamento dei large trader. Tali soggetti muovono la maggior parte della liquidità e pertanto, prima di formulare una decisione previsionale, è necessario capire in che modo lavorano.

Al contrario di quanto si possa pensare non è niente di complicato. I large trader si comportano da sempre allo stesso modo e basta osservare pochi e semplici dettagli per sfruttare un margine previsionale. Quindi trovare una serie di ricorrenze a basso rischio, in grado di anticipare con successo il mercato, un certo numero di volte.

Durante questo webinar ho spiegato i comportamenti di base. Pertanto poniamo l’attenzione sulle singole barre, sugli schemi di prezzo semplici e su tendenze e livelli tondi. Poi durante la prossima sessione vedremo “Le regole naturali dei mercati finanziari” per porre l’attenzione sulle ricorrenze a basso rischio, che possiamo sfruttare per il nostro trading.

Corso di Trading Online: Il codice delle barre di prezzo, le tendenze ed i livelli

Leggiamo principalmente due tipi di barre per comprendere cosa fanno i large trader. Le barre di trend e le barre di collasso. Si tratta della base per determinare la presenza di liquidità a supporto. Consulta per approfondire l’articolo “Come nascono le tendenze”. Inoltre nel video del webinar spiego tutto il necessario per comprendere tale evidenza.

Barre, tendenze e livelli sono 3 argomenti legati tra loro, poiché consentono di produrre un analisi di mercato. Per sfruttare un margine previsionale è necessario produrre un analisi. Rileviamo il contesto strategico ed i punti di riferimento per rilevare la ricorrenza a basso rischio sul quale abbiamo deciso di lavorare. La singole barre indicano la presenza o meno della liquidità a supporto, mentre i livelli indicano dove la liquidità a supporto deve essere rilevata. Le barre di trend e le barre di collasso non sono tutte uguali, l’importanza cambia in base al livello.

Utilizziamo i livelli tondi come riferimento per rilevare un contesto con un potenziale. Cioè i livelli ogni 1000, 100, 50 e 10 pips, come insegna John Muphy nel suo libro Analisi Tecnica dei Mercati Finanziari. Si tratta della Bibbia dell’analisi tecnica. Oltre tali livelli i large trader cercano la liquidità a supporto. In pratica spostano il prezzo oltre tali riferimenti, per invogliare altri large trader a sviluppare una nuova tendenza. Quando altri large trader “aderiscono” all’iniziativa rileviamo la presenza di liquidità a supporto e quindi vediamo una barra di trend giornaliera o settimanale chiusa, altrimenti rileviamo un collasso.

Una barra di trend chiusa oltre un livello tondo, con un importanza strategica, anticipa lo sviluppo di un trend. Si forma quindi un segmento di trend, di 2-3 barre. Questa è una ricorrenza a basso rischio. Il mercato non può fare a meno di comporsi in questo modo e noi piccoli trader possiamo sfruttare l’opportunità. A mercato esistono tante ricorrenze a basso rischio, queste sono di tipo sistemico, cioè fanno parte di un sistema più grande, detto mercato.

Anche una semplice tendenza si comporta in modo prevedibile, per la maggioranza del tempo. Nel webinar spiego la struttura di una tendenza e la differenza fra una fase attiva ed una fase passiva. Quindi come si lavora, durante ogni fase, per sfruttare un vantaggio previsionale. Ogni fase ha vantaggi e limiti, durante la fase attiva si forma un trend, mentre durante la fase passiva si misurano le prese di profitto (vedi Teoria di Dow). Durante la fase attiva si accumulano profitti, mentre durante la fase passiva si decide come prendere posizione. Etc…

Corso di Trading Online: Gli schemi di prezzo

Gli schemi di prezzo offrono una serie di ricorrenze a basso rischio, non sistemiche. Mentre da una parte studiamo il mercato per sfruttare un margine previsionale, da tutti quei comportamenti naturali (vedi appunto le Regole Naturali dei Mercati Finanziari), dall’altra possiamo studiare gli schemi di prezzo per sfruttare un ventaglio di possibilità aggiuntive.

Lo schema di prezzo indica uno specifico comportamento del mercato. Ogni comportamento produce una prospettiva ben precisa ed un ventaglio di possibilità. La prospettiva può essere di breve (intraday), medio (tendenza nel corso della settimana), lungo (oltre la settimana del setup) o lunghissimo termine (oltre la seconda settimana). Le possibilità che scaturiscono da uno schema si dividono, tra reazioni pienamente favorevoli e reazioni pienamente sfavorevoli. Poi esistono delle reazioni che si pongo in mezzo, poiché diventano infruttuose o compatibili, in base alla gestione che si applica.

Nel webinar spiego il comportamento delle congestioni. Esistono congestioni in grado di produrre una reazione di medio e lungo termine e congestioni in grado di produrre reazioni di lungo e lunghissimo termine. La prospettiva cambia in base al numero di barre, più la congestione è ampia, più la reazione sarà duratura. Per esempio usiamo come riferimento le congestioni di 2/3 barre settimanali per obbiettivi e medio e lungo termine e congestioni di oltre 5/10 barre per obbiettivi di lunghissimo termine.

Corso di Trading Online: I limiti previsionali

Sappiamo che siamo in grado di migliorare le competenze previsionali, con la consapevolezza di non potere anticipare con successo i mercati tutte le volte. Tutte le ricorrenze a basso rischio che utilizziamo per lavorare, reagiscono in modo imprevedibile un certo numero di volte o cmq in modo infruttuoso. Il margine previsionale che ci impegnamo a sfruttare pertanto, mira ad anticipare delle reazioni pienamente favorevoli, sapendo che non sono le uniche. Per completare il lavoro, come poi vedremo, servono le competenze gestionali. In questo modo una reazione infruttuosa si traduce in una piccola spesa, ed una reazione pienamente compatibile con la nostra previsione, si traduce in un profitto. Questo in sintesi è il segreto (che poi segreto non è), per guadagnare sui mercati finanziari.

Corso di Trading Online: Regole Naturali dei mercati finanziari

Proseguiamo il corso di trading, si tratta della quarta sessione. Tratto nel corso di questo webinar (in basso è presente il video) lo studio delle ricorrenze a basso rischio sistemiche, necessarie per definire la parte previsionale di un piano di trading e per conoscere nel dettaglio il funzionamento dei mercati finanziari.

Tali ricorrenze si verificano per la maggior parte del tempo e quando non sono presenti componenti emotive. Le influenze emotive si rilevano nel momento in cui notizie o altri eventi alterano il normale funzionamento dei mercati. Grazie a queste ricorrenze è possibile pianificare attività per produrre asset finanziari, in grado di tradurre il lavoro previsionale in profitto.

Corso di Trading Online: Esempi pratici di ricorrenze sistemiche

Nella sezione del blog dedicata alle Regole Naturali dei Mercati Finanziari è possibile trovare diversi articoli per approfondire questo tema. Uno dei primi che consiglio agli studenti della community riguarda il comportamento ripetitivo della barra di trend. Tale comportamento si ripete da sempre ed è estremamente affidabile. Solo grazie a questa semplice ricorrenza è possibile definire un piano di trading.

Per migliorare ulteriormente l’approccio previsionale è utile studiare il comportamento ripetitivo dei segmenti di trend ed il ciclo delle variazioni di range. Si tratta di tutti comportamenti sistemici che ci consentono di sfruttare un margine previsionale. Più è preciso il lavoro previsionale che svolgiamo, più facilmente e con meno operazioni nel corso dell’anno è possibile conseguire un profitto.

Per completare un lavoro previsionale non può mancare l’articolo dove spiego Come nascono le tendenze. Serve per comprendere come lavorano i large trader e come possiamo anticipare lo sviluppo della prossima tendenza. Quando ho appreso questo argomento è stato come accendere la luce in una stanza buia. E’ diventato chiaro come determinati equilibri portano a sviluppare una tendenza o un collasso.

Per conoscere il funzionamento dei mercati finanziari e più nello specifico il funzionamento del mercato del forex, è necessario studiare il comportamento ripetitivo delle tendenze. Anche i trend assumono comportamenti prevedibili quando non ci sono influenze emotive. La struttura delle tendenze è sempre la stessa da sempre, come anche il comportamento dei cicli di mercato.

Studiando questi argomenti si diviene capaci di anticipare il mercato in diverse occasioni nel corso dell’anno, per anticipare lo sviluppo di ampie tendenze. Inoltre questo tipo di ricorrenze sono parte integrante del mercato e pertanto un asset finanziario basato su queste regole naturali, non può non funzionare ogni anno.

Se vuoi approfondire le regole naturali studia la Teoria delle Onde di Elliott

La Teoria di Elliott è una dettagliata descrizione di come funzionano i mercati finanziari. Lo affermava Ralph Nelson Elliott e lo riportano anche gli autori Front e Prechter nel loro libro La Teoria delle Onde di Elliott. Troviamo nella teoria una spiegazione molto precisa di come le tendenze si formano e di come si formano i cicli di mercato. E’ presente anche una spiegazione del fenomeno che chiamiamo Ciclo delle Variazioni di Range, seppure con parole diverse.

Possiamo sfruttare anche un approccio misto

Per definire la parte previsionale di un piano di trading è possibile utilizzare le regole naturali, quindi i comportamenti sistemici, insieme agli schemi di prezzo. Anche gli schemi di prezzo ricorrono sui mercati sistematicamente e consentono di anticipare un margine previsionale. Si tratta di ricorrenze a basso rischio non sistemiche che in più consentono di conoscere una prospettiva strategica. Tratteremo questo argomento nel prossimo articolo, poiché è stato oggetto di approfondimento durante il webinar svolto recentemente.

Corso di Trading Online: Come anticipare il mercato

Nel corso di questo webinar ho spiegato come utilizzare gli schemi di prezzo e l’importanza del contesto strategico. Nel webinar precedente ho spiegato la differenza fra ricorrenze a basso rischio sistemiche e non sistemiche. Lo studio degli schemi di prezzo si concentra sulle ricorrenze non sistemiche.

Il contesto strategico all’interno del quale si trova uno schema di prezzo è più importante dello schema stesso. Ogni formazione indica la presenza di un potenziale che si può sviluppare. Quando si sviluppa siamo in grado di sfruttare il margine previsionale per tradurlo in profitto. Quando invece non va a buon fine ci impegniamo a garantire spese limitate. Vedi per approfondire gli ultimi articoli e video pubblicati nella sezione Corso di Trading.

Corso di Trading Online: Gli schemi di prezzo e le prospettive che offrono

Ogni schema di prezzo è riconoscibile, e ricorre sul mercato sistematicamente, comportandosi in modo prevedibile, per questo fa parte delle ricorrenze a basso rischio. E’ in grado di produrre un ventaglio di possibilità e per poterne sfruttare il potenziale, è necessario essere preparati ad un adeguato lavoro gestionale.

Semplicemente servono degli strumenti di gestione per garantire piccole spese, quando lo schema fallisce e adeguati strumenti di gestione per massimizzare i risultati, quando invece si sviluppano tendenze.

Sappiamo che da uno schema di prezzo è possibile ottenere una serie di reazioni che non generano mai un profitto, e altre reazioni che invece generano sempre un profitto. La messa in opera di una gestione ci consente di farci strada attraverso queste possibilità, per scartare le reazioni infruttuose, e massimizzare i risultati quando invece si verificano le reazioni ottimali.

Come abbiamo visto nel corso dei webinar precedenti, non puntiamo tutto sulle capacità previsionali, e completiamo il lavoro con le competenze gestionali, come insegna Van Tharp. In questo modo si lavora in modo realistico, conoscendo in anticipo le problematiche che è naturale affrontare con ogni gestione.

Il contesto strategico è più importante dello schema operativo

Ogni volta che valutiamo uno schema di prezzo per porre il setup è necessario verificare prima il contesto strategico all’interno del quale si trova, poiché grazie al contesto è possibile rilevare in anticipo e poi sfruttare una prospettiva operativa. Conoscere prima la prospettiva serve oltretutto a mettere in atto una gestione compatibile con quello che lo schema ha prodotto, nel corso della storia, poiché con ogni probabilità tenderà a confermare nuovamente le stesse prospettive. John Murphy nel primo capitolo del suo libro Analisi Tecnica dei Mercati Finanziari spiega che studiare il passato serve per conoscere il futuro.

Gli schemi di prezzo principali che usiamo per lavorare sono 3. Una congestione settimanale di oltre 5 barre, una congestione giornaliera di oltre 10 barre ed un Ross Hook giornaliero. Nel webinar ho spiegato in quali contesti strategici valutiamo questi schemi, poiché non ci interessano tutte le congestioni di oltre 10 barre giornaliere o tutti i Ross Hook, ma solo quelle formazioni compatibili con un determinato contesto strategico. In questo modo siamo in grado di sfruttare una prospettiva strategica.

Cosa sono i metodi previsionali e verticali

Per conoscere e catalogare gli schemi produciamo dei documenti, che includono queste possibilità da sfruttare per la progettazione dei piani di trading. In questo modo studiando i dati storici dei mercati di riferimento vengono prodotto dei Metodi Previsionali. Il metodo dove ho raccolto lo studio delle congestioni giornaliere di oltre 10 barre, ho inserito e inserisco tuttora ogni anno, i contesti strategici migliori all’interno del quale questo schema lavora meglio e le reazioni che è in grado di produrre.

In questo modo è possibile sapere, prima di operare, quale combinazione è in grado di anticipare variazioni più ampie e con il minor dispendio di lavoro e rischio, durante una gestione. Quando viene trovata la combinazione ottimale, si estrae e si prepara il Metodo Verticale, cioè la componente previsionale di un piano di trading. In questo modo conoscendo lo schema e le possibilità che offre è possibile definire regole gestionali precise, per superare con facilità le reazioni infruttuose e garantire profitti compatibili, rispetto alle reazioni che tale schema ha sempre prodotto nel passato.

Per esempio se una congestione giornaliera di oltre 10 barre ha sempre prodotto variazioni di mercato di medio e lungo termine, non utilizzerò mai questo contesto, un obbiettivo intraday o di lunghissimo termine, ma mi atterrò ai limiti indicati dallo storico.

Corso di Trading Online: Come si genera un profitto netto

Il corso di trading fino adesso, attraverso i primi 5 webinar, ha trattato una panoramica generare di come funziona il business del trading e abbiamo come viene tratta la parte previsionale. Adesso iniziamo a trattare argomenti più specifici per comprendere la parte gestionale e strategica del business.

Le 3 leve sono l’argomento previsto per questo webinar. Spiego come bilanciare tempo, rischio e capitale per progettare un asset finanziario. In base a come queste forze vengono bilanciate l’asset è in grado di produrre maggiori o minori spese, maggiori o minori profitti. Oppure profitto con più o meno operazioni. Le variabili sono diverse.

La leva del rischio

Il business del trading richiede l’esposizione di un rischio e consente attraverso l’uso di un margine previsionale di tradurre questo lavoro in profitto. Ogni gestione prevede una serie di spese che sono necessarie per il raggiungimento di un obbiettivo di profitto. L’entità delle spese cambia in base al rischio. Non è possibile annullare completamente le spese di una gestione, perché non è possibile anticipare con successo i mercati tutte le volte. Siamo consapevoli dei nostri limiti previsionali e pertanto operiamo di conseguenza.

Le leva del rischio deve essere bilanciata con attenzione, perché porta con se una serie di spese proporzionate al rischio esposto. Mentre il profitto netto di una gestione varia sopratutto in base all’uso che viene fatto dalla leva del tempo. Per esempio un asset finanziario progettato per lavorare con una leva del rischio bassa ed una leva del tempo fissata sul medio e lungo termine, sarà in grado di produrre sempre piccole spese e profitti elevati in poche occasioni nel corso dell’anno.

La leva del tempo

Ritengo che la leva del tempo sia la più importante poiché da accesso a profitti elevati, con pochi accessi al mercato. Questo perché quando si sfruttano ampie variazioni di mercato è possibile concentrare il profitto in pochi e ottimali momenti, dove i mercati finanziari consentono attività poco rischiose e remunerative.

Il rischio dipende oltretutto dal numero di opportunità trasmesse al broker. Se per raggiungere un obbiettivo siamo costretti ad utilizzare tante operazioni, siamo anche costretti a rischiare troppo. Mentre grazie alla leva del tempo è possibile accedere a profitti elevati, utilizzando poche operazioni nel corso dell’anno. Più la leva del tempo è spostata verso il suo massimo, più i profitti sono elevati e più tempo è necessario per ottenerli. Come per il rischio, anche per il tempo è opportuno trovare un bilanciamento ottimale.

Per dare tempo al mercato e quindi sfruttare la leva del tempo è necessario gestire prima il rischio. Il rischio deve essere ridotto o annullato per poter dare tempo e spazio al mercato per far maturare i profitti. Pertanto le due leve sono intimamente legate e lavorano in sinergia.

La leva del capitale

Per ottenere profitti elevati non serve mai un rischio elevato. Espongono un rischio elevato solo i novizi senza esperienza e gli sprovveduti. Gli asset finanziari sono progettati per ottenere un risultato stabile nel corso degli anni. Con un rischio elevato non si va da nessuna parte.

La leva del capitale consente di aumentare i profitti, riducendo il rischio. Questo è possibile perché se aumenta il capitale è possibile ridurre rischio, a vantaggio della continuità. Non è possibile portare avanti nel corso degli anni una gestione rischiosa. E’ come guidare sempre alla massima velocità.

Pertanto quando progettiamo un asset lo facciamo bilanciando le tre leve per produrre nel corso degli anni un risultato stabile. Poi quando si presenta la necessità di raggiungere un obbiettivo di profitto più velocemente mettiamo a punto un progetto di trading, un asset più rischioso da utilizzare solo in poche occasioni nel corso degli anni.

Gli asset finanziari

Utilizziamo nella community 3 asset finanziari, l’asset a basso rischio, l’asset diversificato e i progetti di trading. L’asset finanziario a basso rischio è la base di ogni lavoro successivo, è necessario sia per costruire un asset diversificato, sia per definire un progetto di trading. Per approfondire questo tema guarda il video del webinar e consulta i link collegati, ti danno accesso ad articoli e video più specifici.

Corso di Trading Online: Come controllare il rischio e le spese

Il corso di trading prosegue con la gestione del rischio. Un bravo trader, uno che guadagna, è capace prima di tutto di gestire il rischio e garantire piccole spese alla propria gestione, in ogni condizione di mercato. Questo prima di programmare il raggiungimento di un profitto.

Per ottenere un profitto con il business del trading è necessario mettere in opera una gestione. Tale gestione prevede il superamento di una serie di spese e problematiche, che è naturale affrontare con ogni gestione. E’ necessario essere preparati ad affrontare una serie di ostacoli. Prepararsi adeguatamente consente di definire con precisione gli strumenti necessari, prima di arrivare a mercato reale.

Quando si opera a mercato reale si compete con alcune fra le menti più raffinate del pianeta, pertanto è necessario essere precisi ed incisivi. Si può fare e si può fare bene, ma è necessario essere preparati. Considerando che la maggior parte delle problematiche sono note, arrivare a mercato reale senza una opportuna preparazione costituisce un grave errore di superficialità. Quì nel blog riporto in basso una frase “…il mercato premia i più capaci, non i più bisognosi. Anzi punisce aspramente i bisognosi senza esperienza e con tanta fretta..”. Con questa frase ci tengo a spiegare che per realizzare un profitto è necessario dare qualcosa in cambio al mercato. In un articolo di diversi anni fa ho scritto che il mercato vuole rispetto per la sua complessità e non tollera i superficiali e gli arrogati, che pensano di poter accedere ai profitti, senza lavorare.

Rischio e spese

I profitti si trovano appena oltre le spese e le problematiche. Poiché conosciamo i limiti delle capacità previsionali che possiamo mettere in opera, siamo consapevoli che è necessario gestire una serie di opportunità infruttuose. Ogni opportunità infruttuosa scartata è un passo avanti verso un profitto. Inoltre se la strategia di trading prevede di generare un profitto sfruttando variazioni di mercato ampie sono sufficienti poche opportunità per raggiungere un profitto netto.

Come garantire spese limitate

Usiamo un metodo semplice ed efficace per garantire spese limitate quando incontriamo opportunità infruttuose. Ho registrato un video tempo fa, per spiegarne il funzionamento. Ogni metodo di trading che usiamo include una serie di tecniche per raggiungere un obbiettivo. In questo caso l’obbiettivo consiste nel garantire spese limitate. Un trader capace di mettere in opera con successo questo metodo, spiana la strada verso i profitti.

Le spese si regolano subito, mentre i profitti hanno bisogno di tempo

La gestione del rischio si regola velocemente nel corso della giornata del setup. Se viene rilevata un opportunità con un potenziale si procede per ridurre il rischio, ma se l’opportunità risulta infruttuosa è necessario agire velocemente per garantire spese limitate. Larry Williams nel suo libro I segreti del Trading di Breve Termine spiega che non dobbiamo dare tempo alle opportunità che non hanno più uno scopo, altrimenti generano invariabilmente spese. Quando un opportunità non presenta più le condizioni che abbiamo definito nel piano e che solitamente anticipano lo sviluppo di un trend, è meglio garantire una spesa limitata. Operando un questo modo capita di tanto in tanto di chiudere un operazione, poco prima dello sviluppo del trend. Sappiamo tuttavia che tale approccio paga molto meglio, rispetto ad un attesa fiduciosa e senza fondamento.

Per operare utilizziamo un metodo previsionale, come abbiamo visto nel corso dei webinar precedenti. Sappiamo come il mercato si comporta e cosa è in grado di produrre. Usiamo nel piano di trading uno specifico contesto abbinato ad uno schema di prezzo e conosciamo le prospettive storiche. Per esempio una congestione giornaliera di oltre 10 barre produce da sempre e in diverse occasioni nel corso dell’anno, variazioni di mercato di medio e lungo termine. A noi interessa intercettare questo tipo di reazione, che il mercato ha sempre prodotto, non ci interessa intercettare a tutti i costi tutti un trend o ottenere un profitto grazie ad un colpo di fortuna.

Per operare utilizziamo un metodo previsionale, come abbiamo visto nel corso dei webinar precedenti. Sappiamo come il mercato si comporta e cosa è in grado di produrre. Usiamo nel piano di trading uno specifico contesto abbinato ad uno schema di prezzo e conosciamo le prospettive storiche. Per esempio una congestione giornaliera di oltre 10 barre produce da sempre e in diverse occasioni nel corso dell’anno, variazioni di mercato di medio e lungo termine. A noi interessa intercettare questo tipo di reazione, che il mercato ha sempre prodotto, non ci interessa intercettare a tutti i costi tutti un trend o ottenere un profitto grazie ad un colpo di fortuna.

Opportunità con un potenziale

Le gestione del rischio ha il compito di separare le opportunità infruttuose da quelle con un potenziale. Quelle che risultato subito infruttuose vengono gestite per garantire spese limitate. Mentre quelle che indicano la presenza di un potenziale vengono gestite per ridurre il rischio per dare tempo e spazio al mercato. Questo perché per far maturare i profitti è necessario dare tempo al mercato. Vedi il webinar precedente dove ho spiegato l’importanza delle 3 leve. Nel corso del prossimo webinar approfondiremo questo tema.

Corso di Trading Online: Come far maturare i profitti

Siamo giunti all’ottavo articolo e video di questo corso di trading in 10 passi. Ho spiegato nel webinar precedente l’importanza di una gestione del rischio correttamente eseguita. Un bravo trader è prima di tutto capace nel gestire il rischio e garantire spese limitate alla propria gestione.

Agiamo velocemente per garantire spese limitate alla gestione, eliminando subito le opportunità infruttuose. Mentre lavoriamo per filtrare le opportunità con un potenziale, affinché possano maturare e generare profitto. L’oggetto di questo webinar è questo, in parole povere.

Tempo e spazio

Per far maturare i profitti di una gestione è necessario dare tempo e spazio al mercato. E’ possibile dare tempo al mercato, quando siamo in grado di rilevare la presenza di un potenziale e siamo in grado di ridurre o annullare il rischio. Se il rischio non viene ridotto o annullato non è possibile concedere tempo al mercato, altrimenti si generano troppe spese.

Inoltre per far maturare un profitto è necessario concedere anche uno spazio sufficientemente ampio, poiché prima di sviluppare una tendenza, il mercato oscilla ripetutamente. Quando viene trovata la liquidità a supporto, rileviamo poi lo sviluppo di una nuova tendenza. Si tratta di un lavoro preventivo rispetto allo sviluppo di una variazione di mercato, che richiede un margine previsionale ed una gestione del rischio puntuale.

Svolgendo correttamente tutta la gestione, otteniamo piccole spese quando il mercato genera reazioni infruttuose e profitti sufficientemente ampi da generare un profitto netto. Questa in sintesi la strada per generare un profitto.

Vediamo adesso come operiamo per rilevare la presenza di un potenziale, come riduciamo il rischio e quanto spazio è giusto concedere al mercato, per farlo lavorare allo sviluppo di un nuovo trend.

Sfruttare un margine previsionale

Prima di inserire un ordine a mercato, come abbiamo visto nel corso dei webinars precedenti, è necessario selezionare un contesto previsionale. Tale contesto consente di sfruttare un margine che consente di anticipare il mercato durante la prima fase, più delicata della gestione, la gestione del rischio. Una volta ridotto o annullato il rischio, non ci interessa più sfruttare un margine previsionale, è necessario solo attendere. L’attesa porta un certo numero di volte ad un profitto sufficientemente ampio.

L’ampiezza delle variazioni di mercato e quindi dei profitti, dipende dal contesto previsionale preso come riferimento in origine. In questo modo è possibile stabilire un obbiettivo di breve/medio termine o medio/lungo termine oppure lungo/lunghissimo termine. Non è una decisione arbitraria, ma dipende dalle reali possibilità del mercato, sul quale abbiamo deciso di operare.

Una tecnica per ridurre il rischio

Dopo aver sfruttato un margine previsionale attendiamo la presenza di un potenziale. Tale potenziale viene rilevato la maggior parte delle volte, grazie ad una variazione di mercato di 50/80 pips, poiché tale comportamento indica con una certa probabilità la presenza di liquidità a supporto.

Questo indizio serve solo per decidere se l’opportunità deve essere considerata infruttuosa fin dall’inizio o deve essere gestita per ridurre il rischio. Se infruttuosa parte la gestione rischio spiegata nel webinar scorso, altrimenti ci attiviamo per ridurre il rischio, nel modo seguente.

Abbiamo diverse tecniche di gestione che consentono di ridurre o annullare il rischio in modi diversi. Prendiamone in analisi come esempio una: La gestione al 50% consente di ridurre lo stop al 50% del setup. Spesso durante le sessioni Fx University mi viene chiesto sulla base di cosa viene posizionato al 50%. Rispondo sempre che utilizziamo questo riferimento la Teoria di Dow.

Un mercato in trend sviluppa sempre prese di profitto ridotte. Questo vale anche con le tendenze giornaliere. Quando si posiziona un setup su una barra, che nelle 24 ore precedenti ha confermato la presenza di liquidità a supporto, e se la nuova barra configura prese di profitto ridotte entro massimo il 50%, significa che c’è il potenziale per lo sviluppo di un nuovo trend. Mentre quando il mercato supera questa soglia, difficilmente si sviluppa una tendenza.

In questo modo forniamo uno spazio pari al 50%. Questo rischio per determinati piani di trading, viene considerato accettabile e facilmente recuperabile, pertanto è possibile concedere tempo al mercato per far maturare i profitti.

Il tempo è un alleato

Il tempo diventa un potente alleato, come insegna Larry Williams nei suoi libri. Possiamo sfruttare la leva del tempo solo dopo aver gestito adeguatamente gestito la leva del rischio. Per approfondire consulta il webinar dove ho spiegato le 3 leve. Il vero “segreto” per guadagnare sui mercati finanziari è la gestione, come insegna Van Tharp. Non è necessario prevedere cosa fanno i mercati, è sufficientemente gestire questi processi per giungere ad un risultato su base annua.

Nel corso dei prossimi webinars vedremo come ottimizzare una gestione, affinché possa diventare un asset finanziario in grado di produrre risultati affidabili. In pratica come gestire il proprio capitale, come un piccolo fondo d’investimento, per pianificare il raggiungimento dei risultati, con poco rischio.

Corso di Trading Online: Come migliorare la qualità della gestione

La quantità e la qualità dei profitti dipende dalla qualità della gestione. E’ importante la quantità, ma anche la qualità del lavoro che è necessario mettere in opera, affinché sia possibile garantire una continuità. Una gestione semplice che richiede l’utilizzo di poche operazioni, consente di ridurre il rischio complessivo e consente una facile messa in opera.

Durante il webinar ho spiegato brevemente come un piano di trading è composto e quali sono i processi. Inoltre ho ricordato il processo che utilizziamo per ottenere una gestione matura. Argomenti che a più riprese ho spiegato nel corso di questi mesi, anche per informare gli utenti giunti al nono webinar, senza partecipare ai precedenti.

La qualità della gestione

L’attenzione verso i piccoli dettagli fa tutta la differenza. Una gestione correttamente eseguita richiede un trader in grado di trattare con attenzione i piccoli dettagli previsionali e gestionali, che cambiano il risultato finale di un lavoro.

L’asset finanziario viene prima progettato partendo ad una ricorrenza a basso rischio. Poi vengono definite le regole gestionali e poi si procede con le simulazioni. Emergono in questo modo i primi dati operativi, che servono per capire come funziona la gestione. Questi primi dati devono essere studiati, poiché è possibile risolvere le imperfezioni progettuali del piano di trading e gli errori applicativi del trader. In sintesi questa è la strada per giungere ad un risultato, in modo sistematico.

Lavorare di più in fase di pianificazione, consente di operare meno a mercato reale e questo riduce sensibilmente il rischio complessivo di un asset finanziario.

Nel corso del webinar ho spiegato i piccoli dettagli sul quale poniamo l’attenzione per migliorare la qualità della gestione. Poi se vuoi approfondire, puoi consultare questo video, dove ho spiegato più nello specifico come questo lavoro deve essere svolto per ottenere risultati duraturi nel tempo.

Le simulazioni

Il lavoro di ottimizzazione viene applicato a più riprese. Solitamente mettiamo in opera 3-4 livelli di backtest, ognuno con degli obbiettivi. Il primo serve per fare pratica con la gestione. Emergono le prime imperfezioni e si utilizzano per ripetere un secondo ciclo di simulazioni. In questo modo emergono gli obbiettivi di profitto che ci impegniamo a rispettare con la terza simulazione e con un eventuale quarta. Ogni fase deve consentire un miglioramento e questo si deve leggere attraverso i dati.

Grazie alle simulazioni, se correttamente eseguite, è possibile arrivare a mercato reale con delle gestioni mature, in grado di produrre risultati già dal primo anno. In questo modo è possibile costruire uno o più asset per creare un asset diversificato.

Ho pubblicato di recente una serie di articoli per spiegare il lavoro con ho svolto con gli studenti ADV1 e ADV2 della community Forex Trading University. E’ possibile consultare nella sezione asset finanziari la simulazione del piano Orione, svolta con gli studenti ADV2. Attraverso questo lavoro ho avuto modo di spiegare come lavora un asset maturo. In pratica quando il piano è in grado di intercettare un opportunità di trading, siamo in grado di generare un risultato superiore alla soglia del 6% (soglia che utilizziamo per definire un pareggio o un profitto). Mentre quando le opportunità non vengono rilevate, un piano maturo, deve essere in grado di generare spese ridotte, entro l’area del -6%. Quindi per noi un bilancio in pareggio.

Mente quando abbiamo ancora un asset acerbo, si rilevano altri tipi di dati. Per esempio in questa simulazione svolta con gli studenti ADV1, ho mostrato il funzionamento dell’asset Magellano. Durante la simulazione sono emersi dei problemi, il bilancio è sceso molto al di sotto del -6%. Quando questo avviene inizia un lavoro di ottimizzazione, prima per indagare sul problema e poi per risolverlo. Si vede poi, che dopo la messa in opera di una piccola correzione, nella parte della gestione del rischio, il piano a proseguito con buoni risultati, sia in termini di profitti, sia producendo dati in pareggio negli anni dove le opportunità profittevoli non sono state trovate.

Infine ho mostrato nel webinar una via realistica, costruttiva e poco rischiosa per duplicare i risultati. Attraverso gli asset diversificati è possibile assorbire eventuali perdite più facilmente, e con una serie di asset maturi è possibile in determinati anni di consolidare più risultati, duplicando i profitti, distribuendo il rischio. In questo modo il rischio non viene esposto su un solo asset, ma su più asset, che è possibile migliorare nel corso del tempo. Esporre troppo rischio, su un solo asset, può far crescere velocemente o può far fallire molto velocemente, mentre per una gestione che deve garantire risultati nel corso del tempo, la via migliore è sicuramente quella del rischio distribuito.

Ogni link riporta ad articoli e video più specifici. Mente quì di seguito riporto il video del webinar svolto di recente su questo argomento. Nella sezione “corso di trading” è possibile consultare i video dei webinar precedenti. In modo da studiare il funzionamento del business del trading partendo da zero.

Corso di Trading Online: Come ottenere un asset finanziario

Nel corso degli ultimi 10 webinar ho spiegato come funziona il business del trading e le competenze che sono necessarie per produrre un asset finanziario. In questo webinar mi dedico a spiegare come una gestione diventa un asset finanziario.

Per comprendere a pieno questo argomento è preferibile consultare il materiale precedentemente prodotto. Nella sezione del blog chiamata Corso di Trading, ho riportato tutti i video e gli articoli riguardanti questa serie.

Piccoli dettagli dalla grande importanza

La differenza fra un trader capace ed uno incapace sta nell’impegno e della passione profusa in modo costante. Non è una questione di talento. In ogni settore, per costruire qualcosa e restare competitivi è necessario lavorare per lungo tempo. Prima si acquisiscono le competenze e poi si lavora per migliorare.

I grandi imprenditori, di ogni settore, insegnano che l’attenzione verso i piccoli dettagli fa tutta la differenza. Si tratta di quei dettagli che la maggior parte delle persone trascura, magari perché è troppo impegnata a rincorrere dei profitti, che poi non arrivano mai.

Ho registrato tempo fa un video alla lavagna, con lo scopo di spiegare come una gestione, appena progettata, diventa una gestione matura, quindi un asset finanziario. Per usare un linguaggio semplice ho chiamato il video, dallo studio al profitto. Spiego tutti i piccoli dettagli, dalla grande importanza, che conosco e uso per migliorare una gestione. Sono sicuro che ne esistono molti altri, e continuo a studiare per trovare nuovi dettagli da ottimizzare.

In sintesi i dettagli sono i seguenti: So che i profitti non dipendono dal numero delle operazioni utilizzate in una gestione, ma dalla loro qualità. Quindi dalla nostra capacità di selezionare in modo adeguato le opportunità previste nel piano di trading. Mentre sicuramente il rischio dipende dal numero delle operazioni, quindi il primo obbiettivo è migliorare le capacità previsionali per lavorare con poche opportunità nel corso dell’anno. In questo si riduce il rischio complessivo della gestione, oltre a ridursi l’impegno in fase operativa.

Valutiamo la flessione massima di ogni gestione. Quindi quante spese è necessario accumulare prima di ottenere un profitto. Questo dato cambia per ogni piano e certamente anche in base al trader. Una gestione matura deve produrre, secondo come lavoro io e come lavoriamo nella community, spese limitate entro l’area del -6%, negli anni dove non vengono rilevate opportunità pienamente compatibili. Mentre quando vengono trovate opportunità, si deve rilevare un profitto superiore al +6%. Consideriamo infatti una spesa o un profitto entro questo ambito, come un bilancio in pareggio.

Ogni asset ha degli obbiettivi di profitto che ci impegniamo a rispettare, questo per non forzare mai i limiti di una gestione. Forzare questi limiti significa produrre spese e pertanto è necessario lavorare rispettando le capacità effettive dell’asset. Questi dati cambiano in base al piano ed in base alla persona, quindi ogni trader deve impegnarsi a conoscere i limiti dei propri asset.

L’ho spiegato nel webinar, ma è possibile approfondire questo tema consultato un articolo più specifico. In pratica spiego che attraverso un uso corretto del simulatore è possibile preparare un asset finanziario in poche settimane, per arrivare a mercato reale già pronto per generare profitti. Attraverso questo articolo che ti segnalo è possibile vedere i dati di una simulazione che ho svolto con gli studenti ADV2 della Community Forex Trading University. Questa simulazione si basa su uno storico di 5 anni ed è servita per mostrare il funzionamento di un asset maturo.

Pianifichiamo di più per operare di meno

Svolgiamo un maggior lavoro di pianificazione, per operare di meno e meglio a mercato reale. In questo modo non è necessario lavorare fissi davanti al pc. E’ richiesta una “vigilanza” maggiore solo in determinati momenti nel corso dell’anno, per curare la gestione del rischio. La fase più delicata di tutta la gestione.

In questo modo i privati hanno accesso ad una metodologia molto simile a quella di un grande fondo d’investimento. Studiano per acquisire le competenze necessarie, pianificano le proprie strategie di trading, poi le ottimizzano in poche settimane e solo dopo arrivano ad operare a mercato reale con qualcosa di affidabile e poco rischioso. Poi a mercato reale, come ho già spiegato, il lavoro di ottimizzazione prosegue per migliorare sempre di più, però si parte già con qualcosa di funzionante.

Un tempo per preparare un asset finanziario affidabile era necessario lavorare 3-5 anni. Serviva esperienza e serviva uno storico da analizzare, per correggere le imperfezione della gestione. Mentre oggi grazie alle simulazioni e a tanti altri strumenti formidabili, gli asset vengono preparati in poche settimane. Inoltre gli strumenti per lavorare hanno un costo accessibile, pertanto i privati hanno la possibilità di creare gestioni di elevatissimo livello, senza dispendio di tempo e denaro, e senza un rischio elevato. Chiaramente è una possibilità adatta a chi è disposto ad impegnarsi.