Le tendenze nel forex hanno una durata ed un comportamento prevedibile. E’ possibile contare il numero di barre del segmento di trend per determinare l’anzianità della tendenza e poi è possibile osservare l’ampiezza delle barre, poiché in base al range prodotto dalla barra corrente è possibile prevedere il comportamento della prossima barra di trend.

Le tendenze nel forex hanno una durata ed un comportamento prevedibile. E’ possibile contare il numero di barre del segmento di trend per determinare l’anzianità della tendenza e poi è possibile osservare l’ampiezza delle barre, poiché in base al range prodotto dalla barra corrente è possibile prevedere il comportamento della prossima barra di trend.

Inoltre vedremo in questo articolo, anche la struttura delle tendenze, poiché questo argomento pone l’attenzione sui segmenti di trend, cioè quella fase, di un intero ciclo di mercato, che produce la maggior parte della variazione sul quale lavoriamo per trarre profitto. Per comprendere meglio questo approfondimento è preferibile consultare prima i due articoli pubblicati in precedenza, sulle barre di trend e su come nasce un trend.

Come si comporta un segmento di trend e come anticipare la fase di esaurimento

Un segmento di trend si sviluppa sulla maggior parte dei mercati, con massimo 4-5 barre. Significa che una prima barra di trend viene seguita da 2-5 barre e tale tendenza si sviluppa sempre partendo da una congestione o da uno schema di prezzo snello, come vedremo.

Il comportamento dei segmenti di trend è prevedibile, poiché conosciamo il comportamento abituale delle barre di trend e sappiamo quanto questi segmenti possono essere ampi. Solitamente la durata di un segmento di trend rispetta le abitudini recenti e cambia in base al mercato di riferimento. Quindi per esempio su EurUsd e GbpUsd, i segmenti di trend si formano nella maggior parte dei casi con 2-3 barre.

Pertanto in presenza di un segmento di trend su EurUsd di 3 barre, sarà necessario aspettarsi l’inizio delle prese di profitto. Condizione che deve essere anticipata necessariamente, poiché le fasi di trend tendono a muoversi lentamente, mentre le fasi correttive possono manifestarsi con variazioni molto veloci. Quindi se il trader si trova in posizione, deve determinare sempre lo stato del segmento di trend, per non subire la fase correttiva, e quindi incassare il profitto prima degli altri trader.

Pertanto in presenza di un segmento di trend su EurUsd di 3 barre, sarà necessario aspettarsi l’inizio delle prese di profitto. Condizione che deve essere anticipata necessariamente, poiché le fasi di trend tendono a muoversi lentamente, mentre le fasi correttive possono manifestarsi con variazioni molto veloci. Quindi se il trader si trova in posizione, deve determinare sempre lo stato del segmento di trend, per non subire la fase correttiva, e quindi incassare il profitto prima degli altri trader.

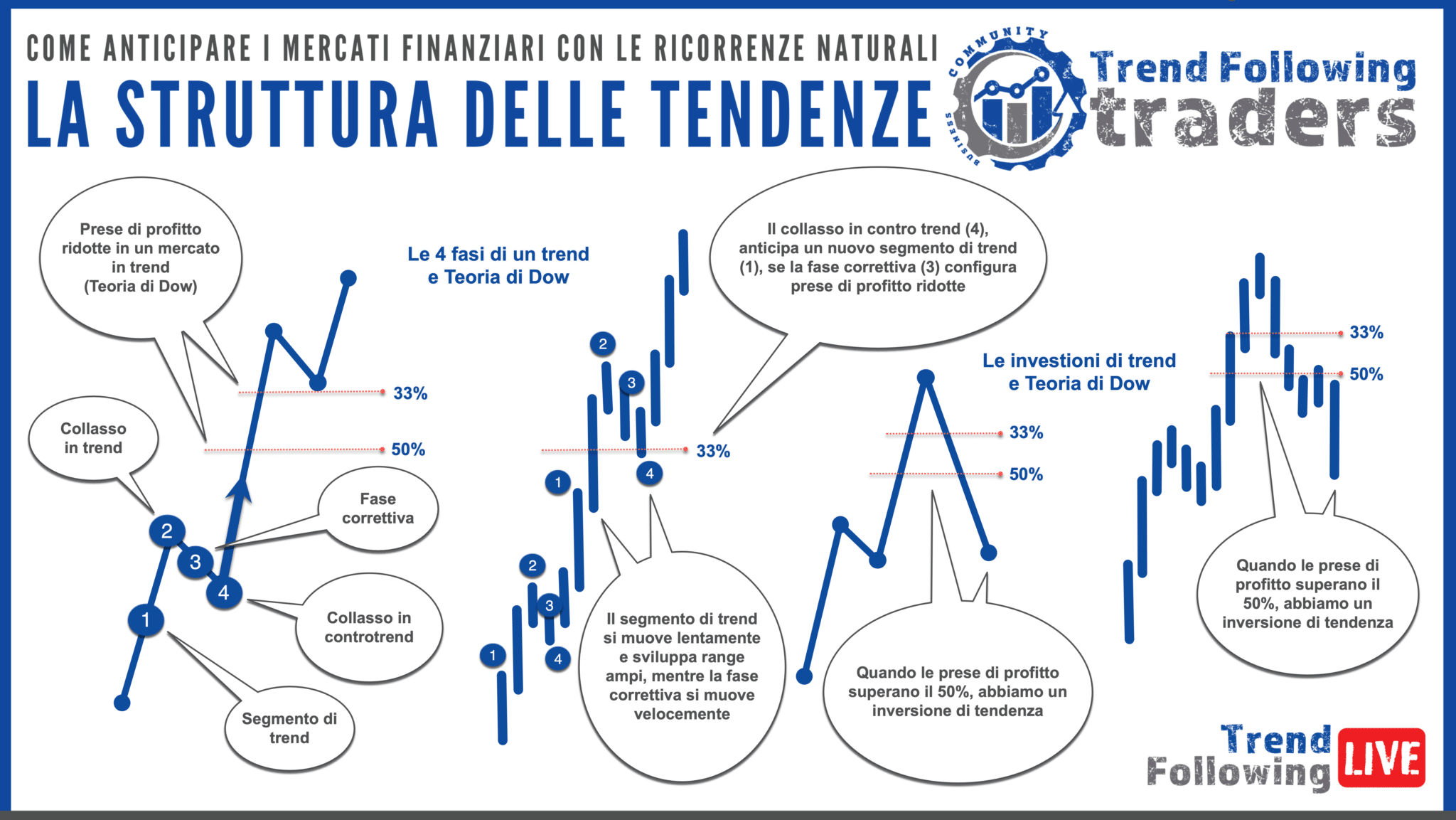

La struttura di una tendenza è composta da 4 fasi (vedi infografica)

Le tendenze sono composte da 4 fasi: Il segmento di trend, il collasso in trend, la fase correttiva (o prese di profitto) e collasso in contro trend. La fase del segmento di trend si forma con barre di trend e dura come abbiamo visto circa 2-3 barre, su mercati come EurUsd o GbpUsd. Il collasso in trend indica invece la fine del segmento di trend e l’inizio imminente delle prese di profitto.

Mentre il segmento di trend si forma lentamente, le prese di profitto si manifestano velocemente. Studiamo il comportamento del segmento di trend, proprio per incassare gli ordini, prima dei large trader, perché altrimenti tutto il profitto accumulato lungo il segmento di trend, può essere portato via molto velocemente.

Il ciclo delle variazioni di range applicato ai segmenti di trend

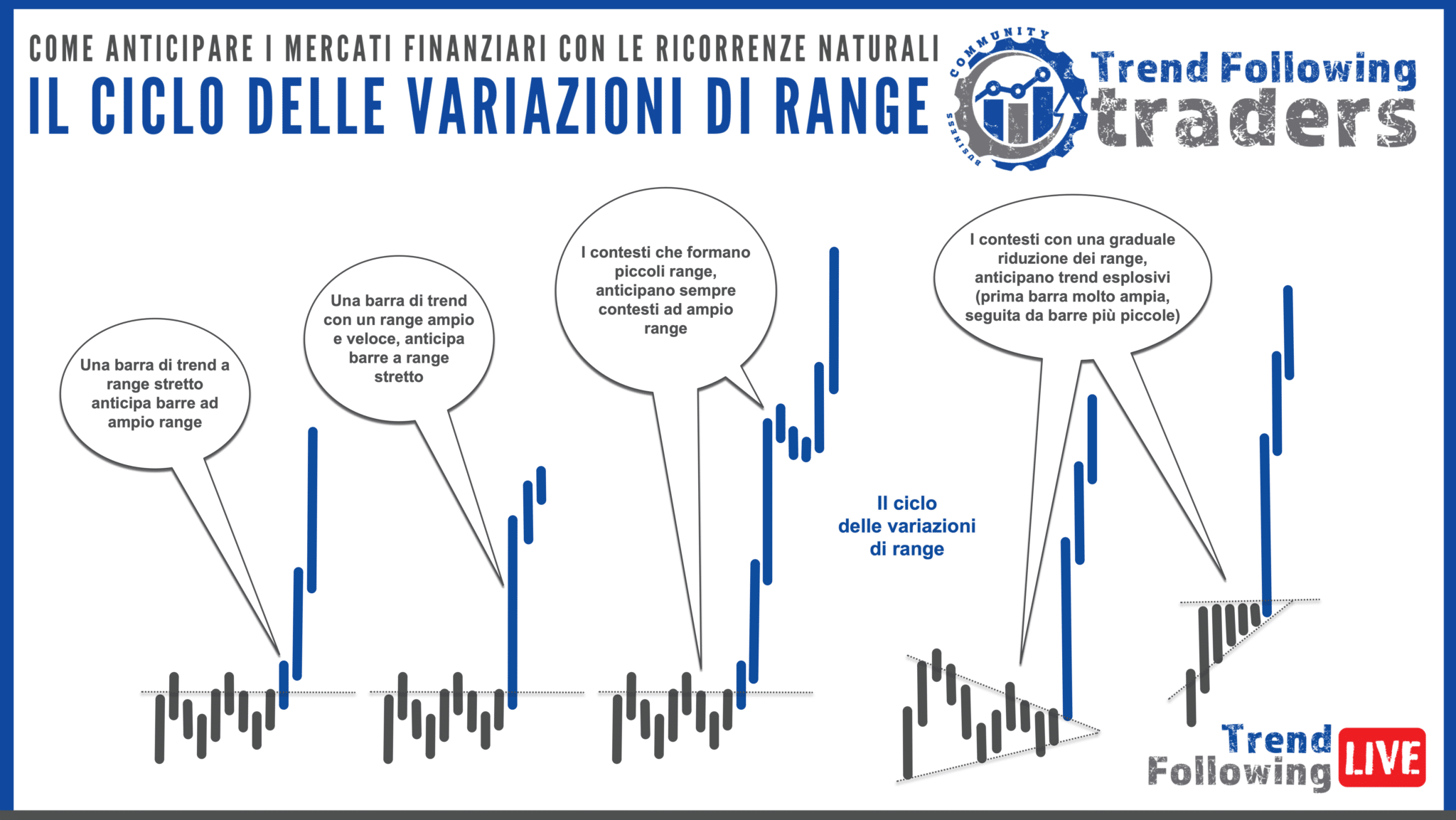

Larry Williams insegna il ciclo delle variazioni di range e questo principio si applica alle singole barre, quanto ai segmenti di trend. Anche Ralph Nelson Elliott attraverso la Teoria delle Onde di Elliott, spiega come questi comportamenti tendono a ripetersi da sempre. Ognuno nel corso della storia ha rilevato le stesse evidenze sui mercati finanziari e si è impegnato a spiegarne il funzionamento a parole proprie e con tecniche proprie. Vedi Charles Dow, Ralph Nelson Elliott, Alan Andrews fino ai traders dei giorni nostri.

Larry Williams insegna il ciclo delle variazioni di range e questo principio si applica alle singole barre, quanto ai segmenti di trend. Anche Ralph Nelson Elliott attraverso la Teoria delle Onde di Elliott, spiega come questi comportamenti tendono a ripetersi da sempre. Ognuno nel corso della storia ha rilevato le stesse evidenze sui mercati finanziari e si è impegnato a spiegarne il funzionamento a parole proprie e con tecniche proprie. Vedi Charles Dow, Ralph Nelson Elliott, Alan Andrews fino ai traders dei giorni nostri.

E’ preferibile studiare questi comportamenti sui time frame elevati poiché risultano più affidabili: annuale, trimestrale, mensile, settimanale, giornaliero. I time frame intraday tendono configurarsi in modo più caotico ed imprevedibile.

Lo studio di Larry Williams, chiamato Ciclo Naturale delle Variazioni di Range (vedi pagina 62 del libro: I segreti del Trading di Breve Termine) afferma che i mercati finanziari passano dallo sviluppare continuamente range ampi, partendo dai range brevi. Tale evidenza è riportata nell’infografica e la spiegherò poi in un articolo dedicato.

Sicuramente però è possibile capire velocemente, che se un segmento di trend si sviluppa con una barra a range limitato, questa anticiperà una barra più ampia e poi ancora più ampia, fino a tornare ai piccoli range. Mentre invece quando un segmento di trend si configura con un range molto ampio, già con la prima barra, tende a configurare subito dopo barre a piccolo range. Pertanto un segmento con una prima barra a piccolo range, pone le basi per un potenziale molto interessante.

Come ho già spiegato in altri articoli, per fare un buon trading è necessario porre l’attenzione sui piccoli dettagli che fanno tutta la differenza. Questo argomento è molto importante per migliorare le capacità previsionali. E’ parte di un lavoro più ampio, che richiede uno studio previsionale e gestionale. Nel blog è presente tanto materiale proprio per fornire tutti gli elementi per capire e iniziare a pianificare il proprio business in questo settore.

Ciao Stefano.

Ho guardato alcuni tuoi video e ho visitato il tuo sito. Tutto molto interessante. Però leggo sul tuo sito che usi solo barre e non candele. Io non ho mai usato le barre quindi mi resta difficile cambiare impostazione mentale.

Nei corsi che farai userai i grafici a barre?

Giancarlo

Barre e candele indicano gli stessi dati. Soltanto che le candele tra apertura e chiusura, presentano un corpo. Io uso le barre, ma potrai continuare ad utilizzare le candele. E’ solo una differenza grafica. Saluti